АКТУАЛЬНОЕ: Контроль рисков - основной фактор развития рынка МФО

14 апреля 2016 года в Москве состоялась Конференция «Актуальные вопросы рынка микрофинансирования», организованная Национальным партнерством участников микрофинансового рынка (НАУМИР), при поддержке саморегулируемой организации «Микрофинансирование и Развитие» (СРО «МиР»).

В рамках пленарного заседания представители регулятора и рынка обсуждали основные тенденции рынка микрофинансирования. В обсуждении принял участие директор СРО «МиР» Андрей Паранич, который представил взгляд изнутри сегмента микрофинансовых организаций. Он в частности отметил, что данный сегмент в течение 2015 года показывал активный рост, как все предыдущие годы. Объем портфеля микрофинансовых организаций увеличился более чем на 20%.

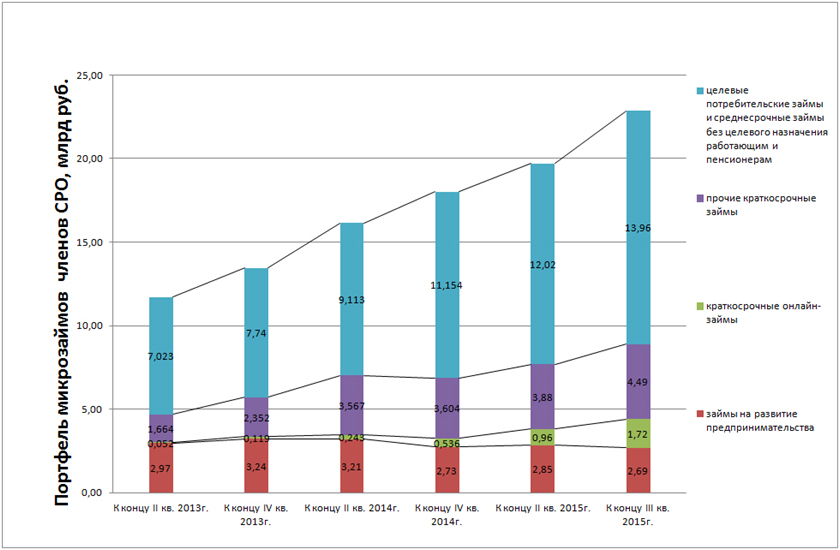

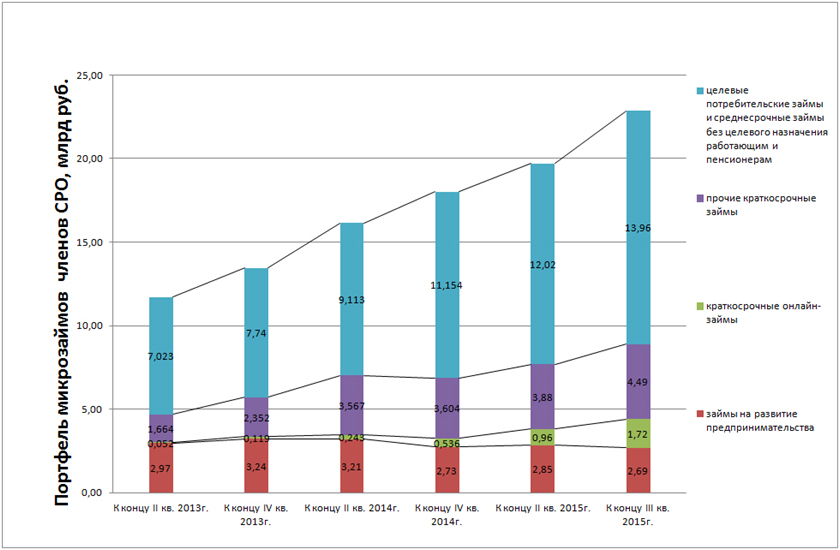

Рис. 1 Изменение структуры совокупного портфеля микрозаймов членов СРО «МиР» в 2013-2015 годах (млрд руб.)

Однако за прошедший год достаточно заметно изменилась структура портфеля. Сегмент потребительских займов продолжил рост, кроме того в нем явно выделился сегмент онлайн-займов. Но, к сожалению, наблюдается устойчивая тенденция к снижению портфеля микрофинансовых организаций, работающих в сегменте малого и среднего бизнеса.

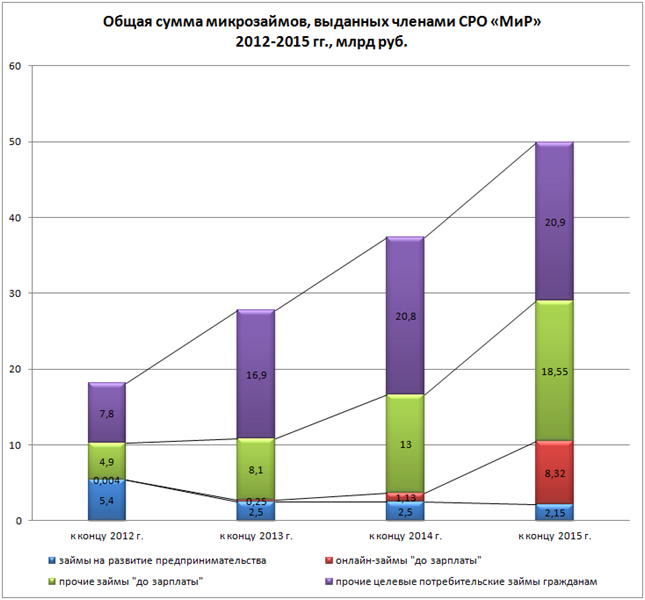

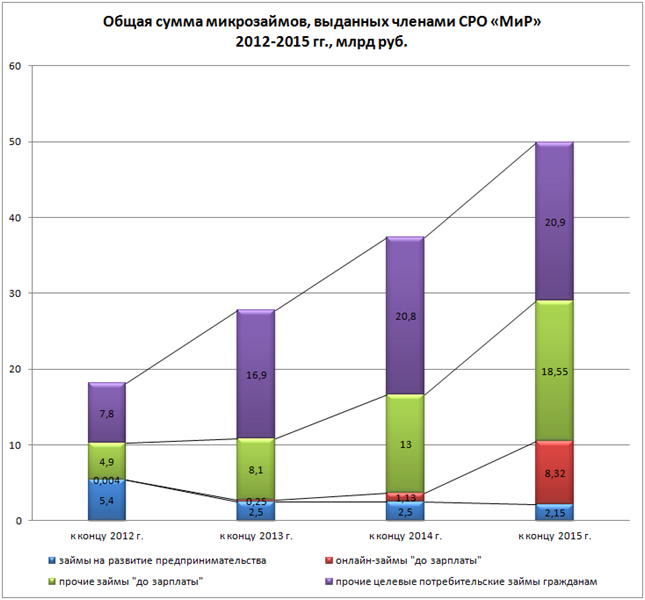

Рис. 2. Общая сумма микрозаймов, выданных членами СРО «МиР»

Еще более ярко эту тенденцию демонстрирует динамика общей сумма микрозаймов, выданных МФО-членами СРО «МиР».

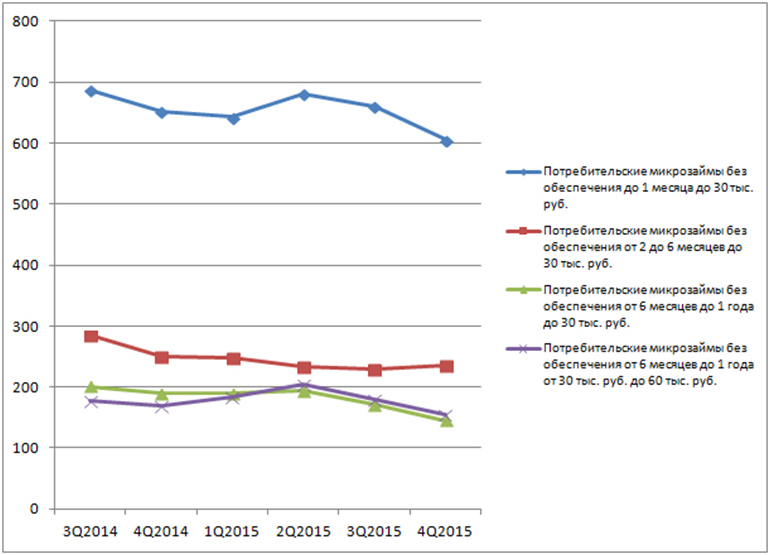

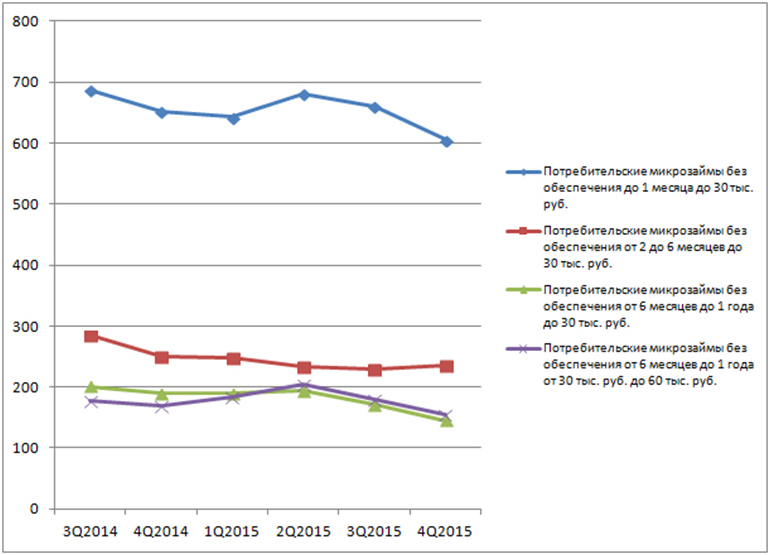

Рис. 3. Изменение средних значений полной стоимости займов МФО

На протяжении 2015 года достаточно заметно снижаются средние значения полной стоимости займов (ПСК) практически по всем сегментам. Тенденция к снижению ПСК сохранится и далее. Это приводит к повышению внимания к контролю за рисками в МФО. С каждым годом микрофинансовые компании должны подходить более тщательно к отбору заемщиков. И для этого компаниям необходимо повышать технологичность работы для оценки потенциальных заемщиков.

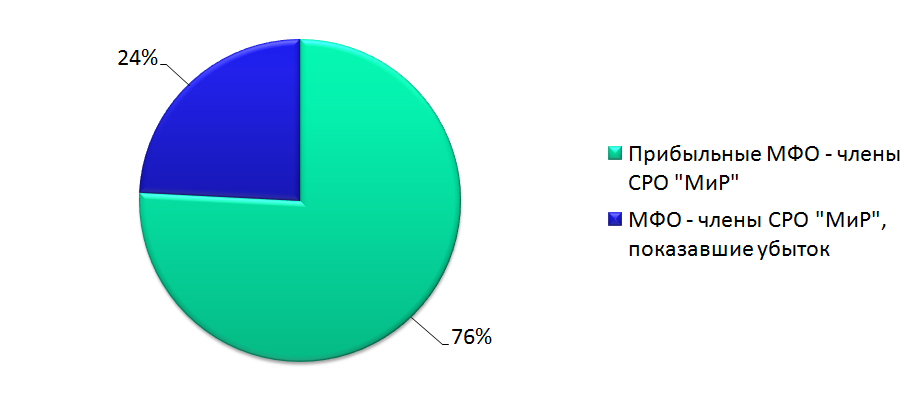

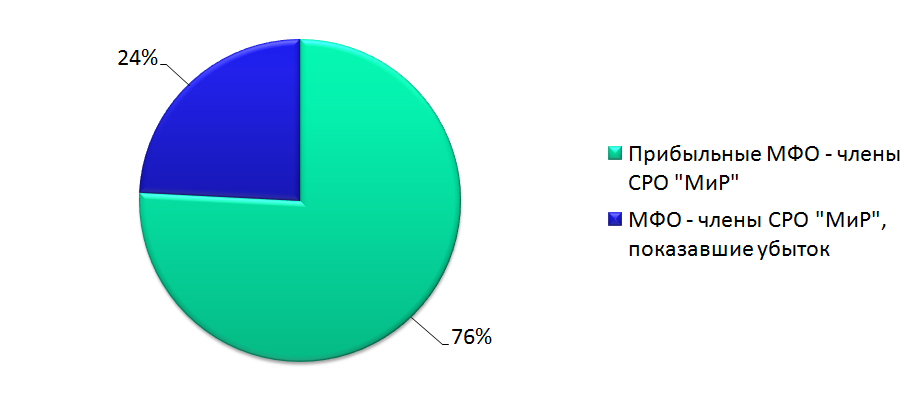

Рис. 4. Эффективность работы МФО - членов СРО «МиР»

По данным из открытых источников можно увидеть, что достаточная доля микрофинансовых организаций убыточная. И, скорее всего, эта доля будет расти в 2016 году, как следствие возрастания регуляторной нагрузки, появления новых факторов риска, связанных с проблемами с взысканием.

Согласно итогам анализа аудированной отчетности МФО - членов СРО «МиР» за 2014 год 141 компания показала чистую прибыль на общую сумму 2 млрд руб., убыточными в 2014 году оказались 45 МФО (в основном стартапы, проходившие инвестиционную стадию) с общим накопленным убытком в 509 млн руб.

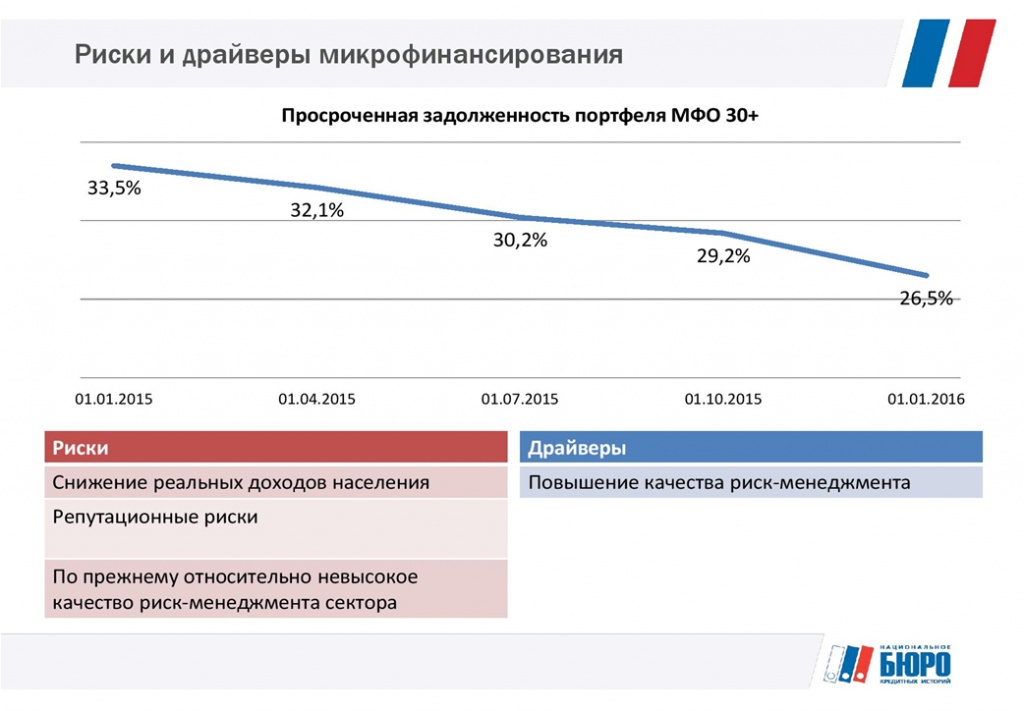

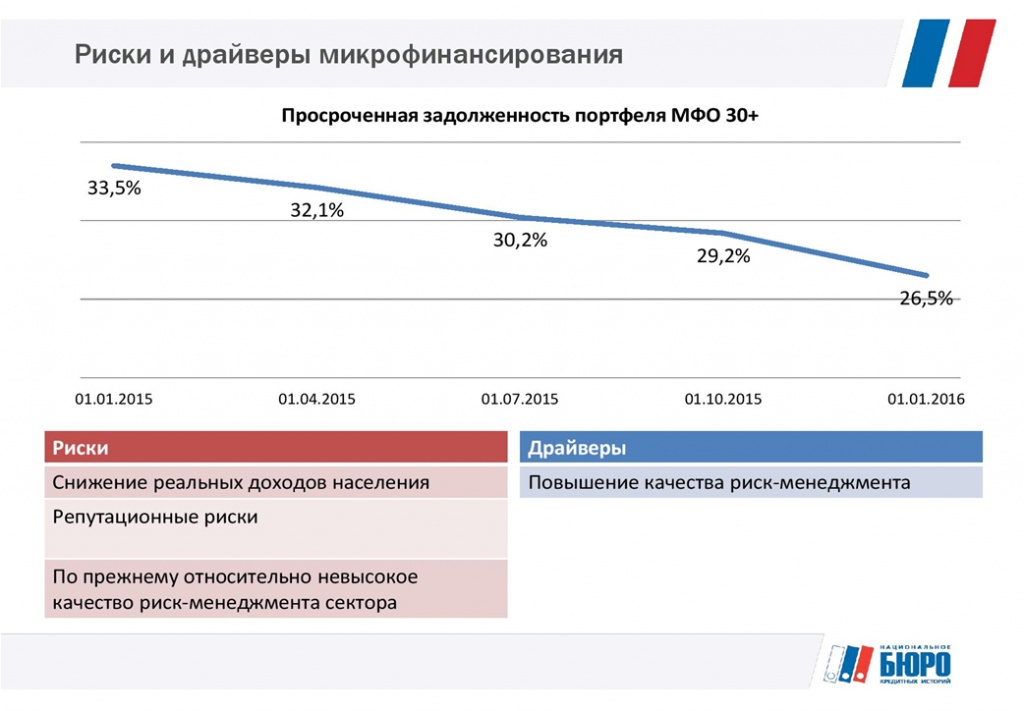

Рис. 6. Риски и драйверы микрофинансирования по данным НБКИ

Микрофинансовые организации, в целом, осознают проблематику, и все более жестко подходят к отбору заемщика. По данным Национального бюро кредитных историй (НБКИ), доля просроченной задолженности плавно снижается в течение всего года с 33% в начале 2015 года до 26% к концу 2015 года. Это явно позитивный сигнал, который подчеркивает, что контроль за рисками может стать основным фактором развития в этом году. И это риски не только, связанные с вопросами выбора заемщика, но и регуляторные и имиджевые риски.

«Репутационные риски сегмента уже привели к тому, что в Государственную думу внесено огромное количество законопроектов, главный тезис которых запретить коллекторскую деятельность, микрофинансовую деятельность в целом. И это давление явно в этом году будет нарастать, отметил Андрей Паранич. Я призываю вас сосредоточиться на контроле репутационных рисков, совместно бороться с «черным» рынком, который негативно влияет на имидж отрасли в целом, объединиться и работать вместе над созданием позитивного имиджа, формированием реальности, в которой будем жить в 2017-2018 гг.».

В рамках пленарного заседания представители регулятора и рынка обсуждали основные тенденции рынка микрофинансирования. В обсуждении принял участие директор СРО «МиР» Андрей Паранич, который представил взгляд изнутри сегмента микрофинансовых организаций. Он в частности отметил, что данный сегмент в течение 2015 года показывал активный рост, как все предыдущие годы. Объем портфеля микрофинансовых организаций увеличился более чем на 20%.

Рис. 1 Изменение структуры совокупного портфеля микрозаймов членов СРО «МиР» в 2013-2015 годах (млрд руб.)

Однако за прошедший год достаточно заметно изменилась структура портфеля. Сегмент потребительских займов продолжил рост, кроме того в нем явно выделился сегмент онлайн-займов. Но, к сожалению, наблюдается устойчивая тенденция к снижению портфеля микрофинансовых организаций, работающих в сегменте малого и среднего бизнеса.

Рис. 2. Общая сумма микрозаймов, выданных членами СРО «МиР»

Еще более ярко эту тенденцию демонстрирует динамика общей сумма микрозаймов, выданных МФО-членами СРО «МиР».

Рис. 3. Изменение средних значений полной стоимости займов МФО

На протяжении 2015 года достаточно заметно снижаются средние значения полной стоимости займов (ПСК) практически по всем сегментам. Тенденция к снижению ПСК сохранится и далее. Это приводит к повышению внимания к контролю за рисками в МФО. С каждым годом микрофинансовые компании должны подходить более тщательно к отбору заемщиков. И для этого компаниям необходимо повышать технологичность работы для оценки потенциальных заемщиков.

Рис. 4. Эффективность работы МФО - членов СРО «МиР»

По данным из открытых источников можно увидеть, что достаточная доля микрофинансовых организаций убыточная. И, скорее всего, эта доля будет расти в 2016 году, как следствие возрастания регуляторной нагрузки, появления новых факторов риска, связанных с проблемами с взысканием.

Согласно итогам анализа аудированной отчетности МФО - членов СРО «МиР» за 2014 год 141 компания показала чистую прибыль на общую сумму 2 млрд руб., убыточными в 2014 году оказались 45 МФО (в основном стартапы, проходившие инвестиционную стадию) с общим накопленным убытком в 509 млн руб.

Рис. 6. Риски и драйверы микрофинансирования по данным НБКИ

Микрофинансовые организации, в целом, осознают проблематику, и все более жестко подходят к отбору заемщика. По данным Национального бюро кредитных историй (НБКИ), доля просроченной задолженности плавно снижается в течение всего года с 33% в начале 2015 года до 26% к концу 2015 года. Это явно позитивный сигнал, который подчеркивает, что контроль за рисками может стать основным фактором развития в этом году. И это риски не только, связанные с вопросами выбора заемщика, но и регуляторные и имиджевые риски.

«Репутационные риски сегмента уже привели к тому, что в Государственную думу внесено огромное количество законопроектов, главный тезис которых запретить коллекторскую деятельность, микрофинансовую деятельность в целом. И это давление явно в этом году будет нарастать, отметил Андрей Паранич. Я призываю вас сосредоточиться на контроле репутационных рисков, совместно бороться с «черным» рынком, который негативно влияет на имидж отрасли в целом, объединиться и работать вместе над созданием позитивного имиджа, формированием реальности, в которой будем жить в 2017-2018 гг.».

Поделиться: